นายพูน พานิชพิบูลย์ นักกลยุทธ์ตลาดเงินตลาดทุน Krungthai GLOBAL MARKETS ธนาคารกรุงไทย

สัปดาห์ที่ผ่านมา ตลาดการเงินเผชิญความกังวลแนวโน้มการเดินหน้าขึ้นดอกเบี้ยของบรรดาธนาคารกลางหลัก กดดันให้สินทรัพย์เสี่ยง โดยเฉพาะ หุ้นเทคฯ ปรับตัวลง

ในสัปดาห์นี้ เรามองว่า แม้รายงานข้อมูลเศรษฐกิจสำคัญอาจมีไม่มาก แต่ตลาดจะรอติดตาม รายงานข้อมูลผู้ขอรับสวัสดิการการว่างงานของสหรัฐฯ รวมถึง จับตาสถานการณ์การระบาดของ COVID-19 ในจีนและท่าทีของทางการจีน

โดยในส่วนของรายงานข้อมูลเศรษฐกิจที่น่าสนใจมีดังนี้

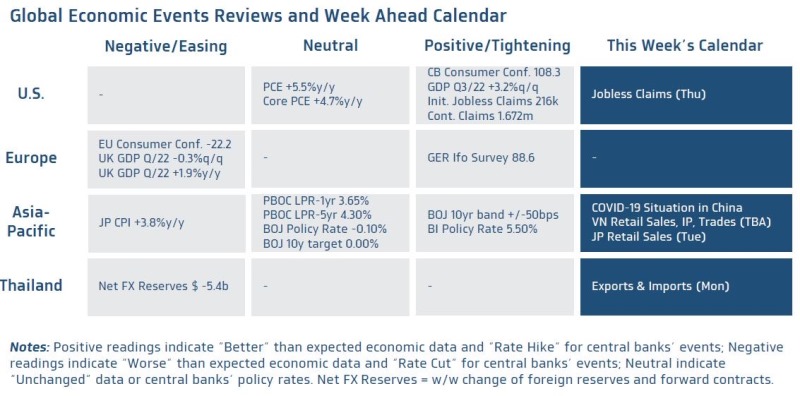

มุมมองเศรษฐกิจทั่วโลก

▪ ฝั่งสหรัฐฯ – ผู้เล่นในตลาดจะรอลุ้น ข้อมูลตลาดแรงงานสหรัฐฯ อย่าง ยอดผู้ขอรับสวัสดิการการว่างงานครั้งแรก (Initial Jobless Claims) รวมถึง ยอดผู้ขอรับสวัสดิการการว่างงานต่อเนื่อง (Continuing Claims) โดยหากรายงานข้อมูลดังกล่าวยังคงออกมาดีกว่าคาด อาทิ ยอดผู้ขอรับสวัสดิการการว่างงานครั้งแรก ต่ำกว่า ระดับ 220,00 ราย หรือ ยอดผู้ขอรับสวัสดิการการว่างงานต่อเนื่อง ต่ำกว่า 1.67 ล้านคน ผู้เล่นในตลาดก็อาจประเมินว่า ภาพตลาดแรงงานสหรัฐฯ ที่ยังคงแข็งแกร่งอยู่ อาจหนุนให้เฟดสามารถเดินหน้าขึ้นดอกเบี้ยต่อเนื่องได้ และอาจแตะระดับสูงกว่า 5.00% ที่ตลาดมองในปัจจุบัน ซึ่งภาพดังกล่าวก็อาจกดดันให้บรรยากาศในตลาดการเงินอยู่ในภาวะปิดรับความเสี่ยงหรือระมัดระวังตัวมากขึ้นได้ และ “Santa Rally” หรือภาวะที่ตลาดการเงินเปิดรับความเสี่ยงในช่วงเทศกาลคริสต์มาสก็อาจไม่เกิดขึ้นในปีนี้

▪ ฝั่งเอเชีย – ประเด็นสำคัญที่ต้องติดตามอย่างใกล้ชิด คือ สถานการณ์การระบาดของ COVID-19 ในจีน ซึ่งล่าสุดยอดผู้ติดเชื้อได้พุ่งสูงขึ้นอย่างรวดเร็ว หลังการทยอยผ่อนคลายมาตรการควบคุมการระบาด ทำให้ผู้เล่นในตลาดเริ่มกังวลว่า หากสถานการณ์การระบาดในจีนเลวร้ายมากขึ้นในมุมมองของทางการจีน โดยทางการจีนอาจใช้ยอดผู้เสียชีวิตหรือความแออัดของเตียงในโรงพยาบาลเป็นเครื่องชี้วัด ในสถานการณ์ดังกล่าว ทางการจีนก็อาจกลับมาใช้มาตรการควบคุมการระบาดที่เข้มงวดมากขึ้น ส่งผลกระทบต่อการฟื้นตัวของเศรษฐกิจจีนในระยะสั้นและอาจกดดันให้ ผู้เล่นในตลาดเลือกที่จะลดการถือครองสินทรัพย์ในฝั่งจีน โดยเฉพาะหุ้น หรือ เงินหยวน (CNY) ได้ โดยในกรณีดังกล่าว หากเงินหยวนอ่อนค่าลง พร้อมกับการปรับตัวลงของตลาดหุ้นจีน เราประเมินว่า ค่าเงินบาทก็อาจผันผวนอ่อนค่าลงได้ ในส่วนของรายงานข้อมูลเศรษฐกิจที่น่าสนใจ ตลาดมองว่า การทยอยฟื้นตัวดีขึ้นของภาคการบริการญี่ปุ่นตามการเปิดประเทศ (ดังจะเห็นได้จากยอดนักท่องเที่ยวต่างชาติที่เดินทางเข้าญี่ปุ่นอย่างคึกคักในช่วงปลายปี) จะช่วยหนุนให้ตลาดแรงงานญี่ปุ่นฟื้นตัวต่อเนื่อง โดยอัตราการว่างงาน (Unemployment Rate) ในเดือนพฤศจิกายน อาจลดลงสู่ระดับ 2.5% นอกจากนี้ ตลาดแรงงานก็อาจตึงตัวมากขึ้น โดยยอดตำแหน่งงานเปิดรับต่อจำนวนผู้สมัครงาน (Job to Applicant Ratio) อาจเพิ่มขึ้นสู่ระดับ 1.36 เท่า นอกจากนี้ การฟื้นตัวต่อเนื่องของเศรษฐกิจในประเทศ จะสะท้อนผ่าน ยอดค้าปลีก (Retail Sales) ของญี่ปุ่นในเดือนพฤศจิกายน ที่จะขยายตัว +0.2% จากเดือนก่อนหน้า ส่วนยอดขายของห้างสรรพสินค้า รวมถึง Supermarket อาจโตกว่า +3.2%y/y ส่วนในฝั่งเวียดนาม ผู้เล่นในตลาดจะรอลุ้นรายงานข้อมูลเศรษฐกิจสำคัญ อาทิ อัตราการเติบโตของเศรษฐกิจในไตรมาสที่ 4, ยอดการส่งออก และการนำเข้า รวมถึง ยอดค้าปลีก และอัตราเงินเฟ้อ CPI ในเดือนธันวาคม โดย ตลาดประเมินว่า ยอดการส่งออกของเวียดนาม อาจเผชิญแรงกดดันจากการชะลอตัวของเศรษฐกิจโลก และอาจหดตัว -10%y/y ขณะที่ยอดการนำเข้าก็อาจหดตัว -7%y/y ตามการส่งออกที่ซบเซาลง อย่างไรก็ดี เศรษฐกิจเวียดนามจะยังได้แรงหนุนจากการฟื้นตัวดีขึ้นของการบริโภคในประเทศ ตามการเปิดประเทศ ซึ่งจะสะท้อนผ่านยอดค้าปลีกที่อาจโตราว +10%y/y นอกจากนี้ เศรษฐกิจเวียดนามอาจขยายตัวต่อเนื่องกว่า +4.6%y/y ในไตรมาสที่ 4 ส่งผลให้ในปี 2022 เศรษฐกิจเวียดนามอาจขยายตัวถึง +7.8%y/y ทั้งนี้ ภาพเศรษฐกิจในประเทศที่ฟื้นตัวต่อเนื่อง อาจสร้างแรงหนุนให้อัตราเงินเฟ้อทั่วไป CPI เร่งขึ้นสู่ระดับ 4.80% ซึ่งอาจชี้ว่า แนวโน้มดอกเบี้ยขาขึ้นของธนาคารกลางเวียดนาม (SBV) อาจยังดำเนินต่อไปได้ในปี 2023 ซึ่งนักวิเคราะห์บางส่วนประเมินว่า มีโอกาสที่ SBV จะเดินหน้าขึ้นอัตราดอกเบี้ยนโยบาย ราว +0.50% ถึง +1.00% หลังจากขึ้นดอกเบี้ย +2.0% สู่ระดับ 6.00% ในปีนี้

▪ ฝั่งไทย – ตลาดคาดว่า ผลกระทบจากการชะลอตัวของเศรษฐกิจโลกจะทำให้ยอดการส่งออก (Exports) ในเดือนพฤศจิกายน อาจหดตัวต่อเนื่อง -5%y/y ในขณะที่ยอดการนำเข้า (Imports) อาจยังขยายตัวราว +0.6%y/y ทำให้ดุลการค้า (Trade Balance) อาจขาดดุลราว -100 ล้านดอลลาร์สหรัฐฯ

สำหรับ แนวโน้มของค่าเงินบาท เราประเมินว่า เงินบาทอาจแกว่งตัว Sideways และผันผวนอ่อนค่าลงบ้าง ตามการแข็งค่าของเงินดอลลาร์ หรือแรงขายทำกำไรสินทรัพย์เสี่ยงในระยะสั้น แต่เรามองว่า เงินบาทจะไม่อ่อนค่าทะลุโซนแนวต้าน เนื่องจากผู้ส่งออกบางส่วนต่างก็รอทยอยขายเงินดอลลาร์ ส่วนผู้เล่นต่างชาติก็อาจรอจังหวะเงินบาทอ่อนค่าลง เพื่อเพิ่มสถานะ Short USDTHB (มีมุมมองเงินบาทแข็งค่าขึ้น) ทั้งนี้ ในช่วงปลายปี ธุรกรรมในตลาดค่าเงินอาจเบาบางลง ทำให้เงินบาทเสี่ยงผันผวนสูงได้ (เคลื่อนไหวในกรอบที่กว้าง)

ในส่วนเงินดอลลาร์นั้น เรามองว่า ตลาดการเงินอาจอ่อนไหวกับรายงานยอดผู้ขอรับสวัสดิการการว่างงานสหรัฐฯ โดยหากข้อมูลดังกล่าวออกมาดีกว่าคาด ก็อาจทำให้ตลาดกังวลแนวโน้มการเดินหน้าขึ้นดอกเบี้ยของเฟดและหนุนให้เงินดอลลาร์แข็งค่าขึ้น นอกจากนี้ หากตลาดการเงินปิดรับความเสี่ยงจากความกังวลสถานการณ์การระบาดของ COVID-19 ในจีน ก็สามารถหนุนให้เงินดอลลาร์แข็งค่าขึ้น กดดันสกุลเงินอื่นๆ ได้เช่นกัน

เราคงคำแนะนำว่า ในช่วงที่ตลาดการเงินยังมีความผันผวนสูง ผู้ประกอบการควรใช้เครื่องมือป้องกันความเสี่ยงที่หลากหลาย อาทิ Option เพื่อเพิ่มประสิทธิภาพในการป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน

มองกรอบค่าเงินบาทสัปดาห์นี้ ที่ระดับ 34.50-35.20 บาท/ดอลลาร์

ส่วนกรอบเงินบาทวันนี้ คาดว่าจะอยู่ที่ระดับ 34.65-34.85 บาท/ดอลลาร์