ปัจจัยที่กระทบต่อราคาน้ำมันดิบในเชิงบวก

- Reuters รายงานอินเดียนำเข้าน้ำมันดิบ ในเดือน เม.ย. 63 เพิ่มขึ้น 5% เมื่อเทียบกับเดือน เม.ย. 62 อยู่ที่ 4.63 ล้านบาร์เรลต่อวัน

- Baker Hughes Inc. รายงานจำนวน Rig ขุดเจาะน้ำมันดิบในสหรัฐฯ สัปดาห์สิ้นสุดวันที่ 22 พ.ค. 63 ลดลง 21 แท่นจากสัปดาห์ก่อนหน้า มาอยู่ที่ 237 แท่น ลดลงต่อเนื่องเป็นสัปดาห์ที่ 10

- EIA รายงานปริมาณสำรองน้ำมันดิบเชิงพาณิชย์ของสหรัฐฯ สัปดาห์สิ้นสุดวันที่ 15 พ.ค. 63 ลดลง 5 ล้านบาร์เรลจากสัปดาห์ก่อนหน้า อยู่ที่ 526.5 ล้านบาร์เรล สวนทางกับผลสำรวจนักวิเคราะห์โดย Reuters ที่คาดว่าจะเพิ่มขึ้น 1.2 ล้านบาร์เรล และปริมาณสำรองที่ Cushing รัฐ Oklahoma ซึ่งเป็นจุดส่งมอบน้ำมันดิบ WTI ลดลง 5.6 ล้านบาร์เรล มาอยู่ที่ 56.9 ล้านบาร์เรล

- กระทรวงแรงงานสหรัฐฯ รายงานยอดผู้ขอรับสวัสดิการว่างงานครั้งแรก (Initial Jobless Claims) สัปดาห์สิ้นสุด 16 พ.ค. 63 ลดลง 2.5 แสนรายจากสัปดาห์ก่อนหน้า อยู่ที่ 2.44 ล้านราย นับเป็นการลดลง 7 สัปดาห์ต่อเนื่อง หลังจากจำนวนผู้ยื่นขอรับสวัสดิการว่างงานในสัปดาห์สิ้นสุดวันที่ 28 มี.ค. 63 ขึ้นสูงถึง 6.9 ล้านราย ส่งผลให้ยอดรวมของผู้ขอรับสวัสดิการว่างงานช่วง 9 สัปดาห์ที่ผ่านมาอยู่ที่ 38.6 ล้านราย เทียบเท่ากับ 1 ใน 4 ของคนวัยทำงานในสหรัฐฯ กว่า 164 ล้านคนอยู่ในภาวะตกงาน

ปัจจัยที่กระทบต่อราคาน้ำมันดิบในเชิงลบ

- รัฐบาลจีนรายงานอัตราการเจริญเติบโตทางเศรษฐกิจ (GDP) ไตรมาส 1/63 หดตัว 6.8% เมื่อเทียบกับไตรมาส 1/62 เนื่องจากผลกระทบของ COVID-19

- สำนักวิเคราะห์ Rystad Energy คาดการณ์ความต้องการใช้น้ำมันในปี 2563 จะเฉลี่ยอยู่ที่ระดับ 89 MMBD ลดลง 11% จากปีก่อนหน้า ลดลงมากกว่าการคาดการณ์ของ EIA, IEA และ OPEC

- วุฒิสภาสหรัฐฯ มีมติเป็นเอกฉันท์ในการอนุมัติร่างกฎหมายซึ่งอาจทำให้บริษัทสัญชาติจีนที่จดทะเบียนซื้อขายในตลาดหุ้นสหรัฐฯ ถูกถอดออกจากตลาด กล่าวคือ หุ้นของบริษัทต่างชาติต้องผ่านการรับรองยืนยันได้ว่า “มิได้ถูกครอบงำโดยรัฐบาลต่างชาติ” หรือมิฉะนั้นต้องให้คณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (กลต.) ตรวจสอบย้อนหลัง 3 ปี

- สำนักงานบริหารหนี้สาธารณะของอังกฤษ (Debt Management Office: DMO) ออกจำหน่ายพันธบัตรที่มีอัตราผลตอบแทนติดลบเป็นครั้งแรก ซึ่งออกขายในวันที่ 20 พ.ค. 63 โดยจำหน่ายพันธบัตรอายุ 3 ปี วงเงิน 3.75 พันล้านปอนด์ (ประมาณ 4.6 พันล้านดอลลาร์สหรัฐฯ) โดยมีอัตราผลตอบแทน -0.003%

แนวโน้มราคาน้ำมัน

ราคาน้ำมันดิบได้รับแรงสนับสนุนจากอุปทานที่ลดลง โดยปริมาณการผลิตน้ำมันดิบของสหรัฐฯ ลดลงจากระดับสูงสุดเป็นประวัติการณ์ในช่วงต้นปี 2563 ที่ 13.1 ล้านบาร์เรลต่อวัน มาอยู่ที่ 11.5 ล้านบาร์เรลต่อวันในปัจจุบัน และความร่วมมือของกลุ่ม OPEC+ ในการลดปริมาณการผลิตน้ำมันในเดือน พ.ค. – มิ.ย. 63 ที่ 9.7 ล้านบาร์เรลต่อวัน ล่าสุด Reuters รายงานรัสเซียผลิตน้ำมันดิบและก๊าซธรรมชาติ ระหว่างวันที่ 1–19 พ.ค. 63 อยู่ที่ 9.42 ล้านบาร์เรลต่อวัน ลดลงจาก 11.35 ล้านบาร์เรลต่อวันในเดือน เม.ย. 63 อย่างไรก็ตาม มีแรงกดดันจากปัจจัยทางเศรษฐกิจเนื่องจากสหรัฐฯ และจีนตอบโต้กันด้วยมาตรการต่างๆในสถานการณ์ความขัดแย้งระลอกใหม่ ซึ่งนอกจากความวิตกต่อด้านการเมืองระหว่างประเทศที่อาจนำไปสู่ “สงครามเย็นครั้งใหม่” ยังอาจส่งผลกระทบต่อเศรษฐกิจและการเงิน ประกอบกับล่าสุด รายงานจากการประชุมสภาประชาชนแห่งชาติของจีน (National People’s Congress: NPC) ในวันที่ 22 พ.ค. 63 รัฐบาลจีนรายงาน GDP ไตรมาสที่ 1/63 หดตัว 6.8% เมื่อเทียบกับไตรมาส 1/62 และคาดการณ์ว่า GDP ปี 2563 จะขยายตัว 1.8% จากปีก่อนหน้า ต่ำที่สุดตั้งแต่ทศวรรษที่ 1970 จากผลกระทบของ COVID-19 (จีนเป็นผู้ใช้น้ำมันรายใหญ่อันดับ 2 ของโลก การใช้น้ำมันเฉลี่ยในปี 2562 อยู่ที่ 13.7 ล้านบาร์เรลต่อวัน) นอกจากนี้ รัฐบาลจีนระงับการกำหนดเป้าหมาย GDP ประจำปี 2563 ซึ่งนับเป็นครั้งแรกตั้งแต่เริ่มกำหนดเป้าหมายดังกล่าวในปี 2533 ด้านสถานการณ์การแพร่ระบาดของ COVID-19 ยังไม่สามารถวางใจได้ ล่าสุด Reuters รายงานจำนวนผู้ติดเชื้อ COVID-19 ทั่วโลก ณ วันที่ 24 พ.ค. 63 เพิ่มขึ้น 84,402 ราย อยู่ที่ 5,399,801 ราย และมีผู้เสียชีวิต 343,881 ราย ทั้งนี้สหรัฐฯ มีผู้ติดเชื้อสูงที่สุดในโลก อยู่ที่ 1,647,663 ราย ด้านบราซิลมียอดผู้ติดเชื้อพุ่งแซงรัสเซีย ขึ้นเป็นอันดับ 2 ของโลก อยู่ที่ 363,211 ราย ด้านปัจจัยภูมิรัฐศาสตร์ ให้จับตาเรือบรรทุกน้ำมันเบนซิน จำนวน 5 ลำ ปริมาณรวม 1.53 ล้านบาร์เรล ซึ่งส่งออกจากอิหร่านไปยังเวเนซุเอลา (ทั้ง 2 ประเทศถูกสหรัฐฯ คว่ำบาตร) ล่าสุด Reuters รายงานว่าเรือลำแรกซึ่งชื่อว่า Fortune ใกล้เทียบท่าเรือของ PDVSA ซึ่งเป็นบริษัทน้ำมันแห่งชาติเวเนซุเอลา ด้านข้อมูลทางเศรษฐกิจในสัปดาห์นี้ ให้จับตารายงาน GDP ของสหรัฐฯ และเยอรมนี

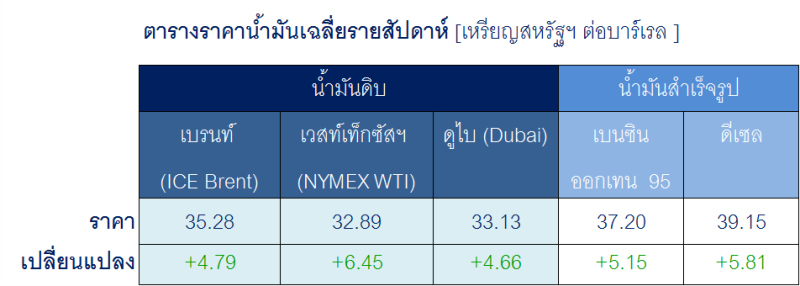

ด้านเทคนิคสัปดาห์นี้คาดว่าราคาน้ำมันดิบ ICE Brent จะเคลื่อนไหวอยู่ในกรอบ 32.5-38 เหรียญสหรัฐฯ ต่อบาร์เรล และน้ำมันดิบ NYMEX WTI อยู่ในกรอบ 30-35.5 เหรียญสหรัฐฯ ต่อบาร์เรล ราคาน้ำมันดิบ Dubai จะเคลื่อนไหวอยู่ในกรอบ 30-35.5 เหรียญสหรัฐฯ ต่อบาร์เรล

สถานการณ์ราคาน้ำมันเบนซิน

ราคาน้ำมันเบนซินเฉลี่ยรายสัปดาห์เพิ่มขึ้นจากอุปสงค์น้ำมันเบนซินเริ่มฟื้นตัวหลังรัฐบาลหลายประเทศเริ่มผ่อนคลายมาตรการ Lockdown ส่งผลให้การสัญจรเพิ่มขึ้น โดย Reuters รายงานว่าการจราจรในกรุงเบอร์ลิน ประเทศเยอรมนี และกรุงโตเกียว ประเทศญี่ปุ่นอยู่ในระดับใกล้เคียงกับช่วงเวลาเดียวกันของปีก่อนหน้า อย่างไรก็ตาม The American Automobile Association (AAA) ของสหรัฐฯ งดการคาดการณ์ปริมาณการเดินทางในช่วงวันหยุดสุดสัปดาห์ Memorial Day เป็นครั้งแรกในรอบ 20 ปี เนื่องจากข้อมูลทางเศรษฐกิจไม่เพียงพอที่จะใช้ในการคาดการณ์จากผลกระทบของ COVID-19 ประกอบกับยังมีความไม่แน่นอนเกี่ยวกับการเดินทางท่องเที่ยวของชาวสหรัฐฯ เนื่องจากความวิตกต่อโรคระบาด และผลกระทบทางเศรษฐกิจ ขณะที่ IES รายงานปริมาณสำรอง Light Distillates เชิงพาณิชย์ที่สิงคโปร์ สัปดาห์สิ้นสุดวันที่ 20 พ.ค. 63 ลดลง 1.6 แสนบาร์เรลจากสัปดาห์ก่อนหน้า มาอยู่ที่ 15.21 ล้านบาร์เรล ต่ำสุดในรอบ 2 สัปดาห์

ด้านเทคนิคในสัปดาห์นี้คาดว่าราคาน้ำมันเบนซินจะเคลื่อนไหวอยู่ในกรอบ 33.5-39 เหรียญสหรัฐฯ ต่อบาร์เรล

สถานการณ์ราคาน้ำมันดีเซล

ราคาน้ำมันดีเซลเฉลี่ยรายสัปดาห์เพิ่มขึ้นเช่นเดียวกันกับน้ำมันเบนซินเนื่องจากอุปสงค์ฟื้นตัวหลังรัฐบาลทั่วโลกเริ่มผ่อนคลายมาตรการ Lockdown ทำให้ภาคอุตสาหกรรมและภาคขนส่งกลับมาดำเนินการเพิ่มขึ้น Platts รายงานว่าปัจจุบันตลาดเอเชียยังได้รับแรงหนุนจากอุปทานที่ลดลง โดย IES รายงานปริมาณสำรอง Middle Distillates เชิงพาณิชย์ที่สิงคโปร์ สัปดาห์สิ้นสุดวันที่ 20 พ.ค. 63 ลดลง 2 หมื่นบาร์เรลจากสัปดาห์ก่อนหน้า มาอยู่ที่ 14.14 ล้านบาร์เรล ต่ำสุดในรอบ 2 สัปดาห์ แม้มีแรงกดดันจากการไม่สามารถส่งออกน้ำมันดีเซลกำมะถันต่ำจากตะวันออกกลางไปยังยุโรปเนื่องจากไม่คุ้มค่าทางเศรษฐศาสตร์

อย่างไรก็ตาม ทางเทคนิคในสัปดาห์นี้คาดว่าราคาน้ำมันดีเซล จะเคลื่อนไหวอยู่ในกรอบ 36-41.5 เหรียญสหรัฐฯ ต่อบาร์เรล

………………………………………………